こんにちは、まるまるです。

まだ6月が終わったばかりというのにこの猛暑。

うだるような暑さの中、皆さんお元気でお過ごしでしょうか?

われわれ個人投資家にとっては株価もぐんぐん上がってくれることに期待したいところですが、

まだまだ不透明な相場が続いております。

・円安がどこまで続くのか?

・参院選の結果がどのように株価に影響を与えるのか?

7月はこの2点に注目していきたいと思います。

為替に疎い方も先日のApple製品の大幅値上げで円安のマイナス影響を実感したのではないでしょうか。

さて、分散・長期投資を信条としたまるまるの2022年6月30日時点の資産運用成績を公開します。

わたしの投資スタイルの中心はインデックス運用です。

インデックス運用は20年以上長期運用した場合、マイナスになったことは過去一度もありません。

歴史が証明している長期投資を時間を味方につけて、コツコツと金融資産を積み上げていきましょう。

関連記事はこちら↓

資産運用成績公開【2022年5月31日時点】

資産運用成績公開【2022年5月31日時点】投資スタンス

まるまるの現在の基本投資スタンスは以下の通りです。

毎月の基本投資スタンス

①積立NISA口座:33,333円

(妻の分も合わせて66,666円)

②楽天証券の投資信託:50,000円

③SBIネオモバイル証券の個別株:50,000円

④ジュニアNISA口座:100,000円

(長男、次男それぞれ50,000円ずつ)

⑤企業型確定拠出年金:50,000円

資産運用成績【2022年6月30日時点】

投資信託

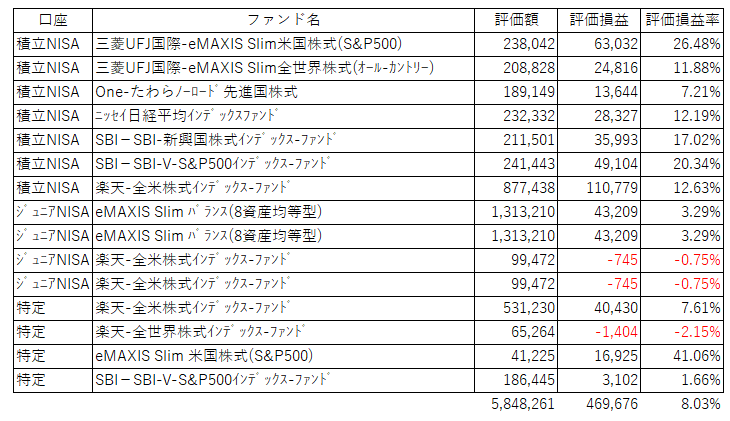

積立NISA口座では、2018年2月から積立を開始しました。

当初の10,000円から、20,000円→33,333円→33,333円+33,333円(妻分)と毎月の積立額を増やしていきました。

コロナショックという30%ほどの暴落を経験できたことも財産として、コツコツと積立を継続していきます。

2022年6月30日時点での投資信託の運用結果は、以下の通りです。

前述の通り毎月の積立額とファンドを増やしていきましたので、同じファンドでも評価損益に差がでています。

例えば、楽天・全米株式インデックス・ファンドは、「積立時期が異なる」、「福利効果」だけで、「12.63%」、「7.61%」、「-0.75%」のように運用成績に差があります。

株価を予想することは困難です。というより無理です。

いわいるプロでも市場平均に連動するインデックスファンドには勝てないことが多いです。

われわれ一般人はコツコツと右肩上がりが期待できる市場平均との連動成果を期待しましょう。

6月末時点での投信信託運用成績のまとめはこちらです。

投資信託運用成績トータル

評価額(前月比):5,848,261円(+259,472円)

評価損益(前月比):+469,676円(-82,185円)

評価損益率(前月比):+8.03%(-1.84%)

評価損益、評価損益率はまだまだプラスですが、6月の前月比では評価損益、評価損益率は大きく下がりました。

まだまだ先の見えない情勢は続くでしょう。

米国株の下落が顕著ですが、円安のせいで買い増しできないという声もよく聞こえてきます。

個別株(日本)

日本の個別株は、2020年6月から毎月50,000円を目途に積立を開始しました。

インデックス投資に比べてよりリスクが大きく、配当金受取時には税金もかかる個別株投資には、以前は消極的でした。

どうして個別株投資を始めたのか?それはキャッシュフローの改善のためです。

インデックスファンドは配当金再投資によって、資産の最大化ははかれます。しかし、配当金がないので日々の生活が豊かになった実感は得られません。

想定配当利回り4%

投資元本500,000円:配当金20,000円

投資元本3,000,000円:配当金120,000円

毎年500,000円投資すると、6年後には月10,000円の配当金を得ることが期待できます。

月10,000円あれば、ある程度の外食、光熱費、通信料などを支払うことができるようになります。

さらに月30,000円あれば、月50,000円あれば…。夢は広がるばかりですね。

投資信託同様にこちらもコツコツと積立することで、豊かな生活を目指していきます。

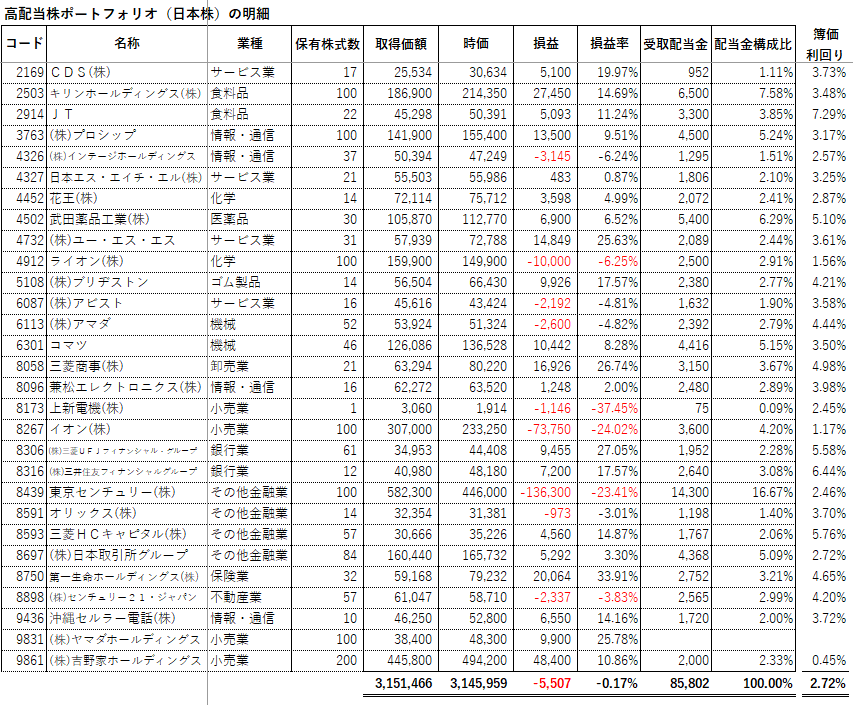

個別株(日本)の運用結果は、以下の通りです。

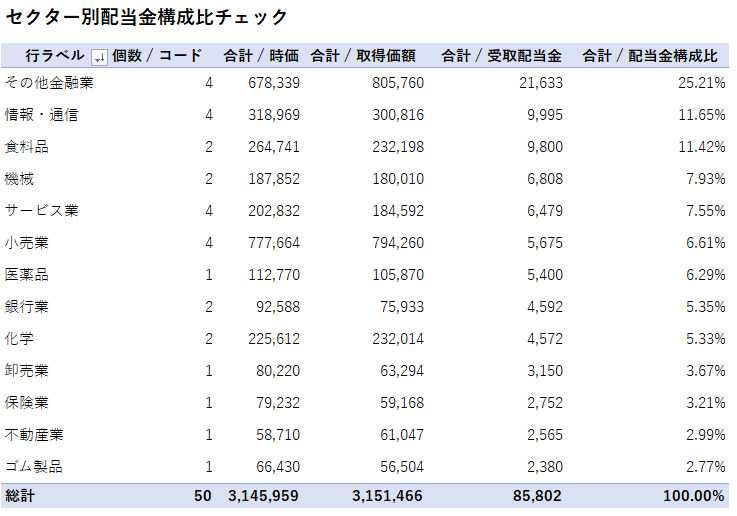

リスクが高い個別株投資のわたしの中でのスタンスは分散投資です。

各セクター毎の配当金構成比は20%以下に分散することが基本となっていますが、東京センチュリーの株主優待を目的とした単元(100株)取得のため、その他金融業は20%を超えております。

また、武田薬品工業、東京センチュリー、イオンなど、各企業毎の配当金構成比が5%以上になっているものもあり、リスク分散のためにもまだまだ分散していく必要があります。

イオン、吉野家ホールディングス、キリンホールディングス、東京センチュリー、ヤマダホールディングス、プロシップは単元株(100株)に到達し、優待制度の恩恵も受けられる予定になっています。

関連記事はこちら↓

株主優待のすすめ わたしがイオン株に投資する理由

株主優待のすすめ わたしがイオン株に投資する理由  株主優待のすすめ【吉野家ホールディングス】

株主優待のすすめ【吉野家ホールディングス】個別株(日本)運用成績トータル

評価額(前月比): 3,145,959円(+88,238円)

評価損益(前月比):-5,507円(-15,442円)

評価損益率(前月比):-0.17%(-0.5%)

受取配当金(前月比):85,802円(+3,241円)

配当利回り(前月比):2.72%(+0.01%)

6月の保有している個別株は、評価損益、評価損益率ともに前月比で下落しました。

全体を見ると評価損益がプラスの保有銘柄は多いですが、東京センチュリー:−136,300円、イオン:−73,750円と優待目当てで単元株取得したものが大きく足を引っ張っています。

東京センチュリーの社員の方とお打ち合わせする場面があるのですが、無意識に睨んでいないか心配です(笑)。

企業型確定拠出年金

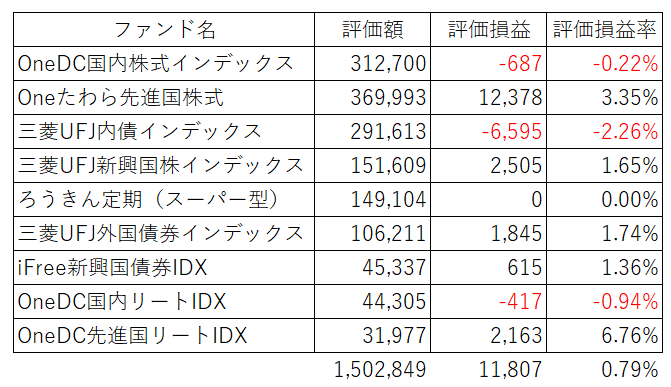

企業型確定拠出年金は、2021年5月から積立を開始しました。

これまでiDeCoなどの確定拠出年金には、原則60歳まで引き出せないというデメリットから消極的でしたが、口座手数料は会社持ち、全額所得控除の対象などのメリットから個人負担分25,000円を含め約50,000円を拠出しています。

銘柄は以下の通りですが、年金という老後に使うという目的がはっきりしている資金のため、債券、定期預金などの低リスク資産も含めたポートフォリオとしています。

企業型確定拠出年金運用成績トータル

評価額(前月比):1,502,849円(+48,906円)

評価損益(前月比):+11,807円(-1,614円)

評価損益率(前月比):+0.79%(-0.14%)

6月の保有している企業型確定拠出年金は、評価損益、評価損益率ともに前月比で若干下落しました。

わたしが受け取ることができるまでに最短でも20年ありますので、まだまだ気長に節税目的で積み上げていきます。

まとめ

毎月の投資スタンスを継続、時には改良することで豊かな生活を目指していきます。

投資信託運用成績トータル

評価額(前月比):5,848,261円(+259,472円)

評価損益(前月比):+469,676円(-82,185円)

評価損益率(前月比):+8.03%(-1.84%)

個別株(日本)運用成績トータル

評価額(前月比): 3,145,959円(+88,238円)

評価損益(前月比):-5,507円(-15,442円)

評価損益率(前月比):-0.17%(-0.5%)

受取配当金(前月比):85,802円(+3,241円)

配当利回り(前月比):2.72%(+0.01%)

企業型確定拠出年金運用成績トータル

評価額(前月比):1,502,849円(+48,906円)

評価損益(前月比):+11,807円(-1,614円)

評価損益率(前月比):+0.79%(-0.14%)

6月のまるまるの資産運用成績は前月比でマイナス成績で終わりました。

米国をはじめとした世界のインフレ傾向は続いており、米国の大幅な金利上昇は株式相場に大きなマイナス影響を及ぼしております。

絶好の買い場と思いきや、日本の個人投資家は円安から割安感が見いだせず、躊躇している方も多いようです。

円安はいつまで続くのか?株価の低迷はいつまで続くのか?

わたしたち個人投資家は相場を予測することは困難です。

というよりも専門家でもその予測を的中させることは不可能です。

世界経済は成長し続けることを期待し、長期的には株価は右肩上がりになると考えているわたしは、積立投資をコツコツと積み重ねていきます。

定額買付は、下落相場では多くの口数を購入できます。プラス面にも目を向けてコツコツと投資に取り組んでいきましょう。

ではでは