こんにちは、まるまるです。

みなさん、保険に入られていますでしょうか?

わたしたちが生きていく上で必須とも考えられている保険ですが、本当に全ての人にとって必要なのでしょうか?

あなたやあなたのご家族に万が一が起こった時の味方と思われている保険ですが、必要のない保険は余計な固定費を膨らませているに過ぎません。

わたしは多くの人にとって必須ともいえる保険は、次の3つだと考えています。

①現役世代世帯主の生命保険

②条件付きで入院の保険・怪我の保険(所得補償保険)

③個人賠償責任保険

今回はこれから保険に入ろうとしている人、保険の必要性に疑問を持っている人に向けた記事です。

最後まで読んでいただけると嬉しいです。

関連記事はこちら↓

少ない金額で大きな保障 保険制度について解説

少ない金額で大きな保障 保険制度について解説目次

何のため? 誰のため? 保険の必要性を考えよう

![]() カバさん

カバさん

![]() ライオンさん

ライオンさん

保険とは、災害、事故、病気など、万が一起きたら甚大な被害がある災難に少ない金額で大きな保障を受けることができる制度です。

このような制度が成り立つのは、災難にあった一人を大勢で支えあうという制度設計になっているためです。

つまり万が一の時に、預貯金などの保有してる資産で賄うことができない場合に備えるのが保険です。

①どのような事態に見舞われた場合を想定するのか?

②誰にどのくらいのお金を用意する必要があるのか?

この2つを意識して保険の必要性を考える必要があります。

①どのような事態に見舞われた場合を想定するのか?

保険の種類は考え方によって数は異なりますが、大きく分けて次の8つに分類されます。

- 生命保険

- 入院の保険

- 怪我の保険

- 賠償の保険

- 財産の保険

- 車の保険

- 老後の保険

- レジャーの保険

この中で多くの人が預貯金などの資産で賄うことができない可能性が高いのは、生命保険と条件付きで入院の保険・怪我の保険、賠償の保険です。

(1) 生命保険

契約者が不慮の事故や病気で亡くなった場合、金銭的補償として必要となります。

ただし、次にご説明しますが、契約者が亡くなって誰が困るのかをよく考えて、必要性を判断することが大事です。

一般的な保険として、最も重要視されています。

(2) 条件付きで入院の保険・怪我の保険(所得補償保険)

日本には国民皆保険である最強の公的保険と高額療養費制度があるため、わたしは基本的には不要と考えています。

ただし、大きな事故や病気で幸いには亡くならない場合でも、現在の職に戻れない場合の所得補償保険は生命保険と同様に誰が困るのかを考えて、加入を判断してみてください。

また、先進医療などには公的保険の対象外となります。

(3) 賠償の保険

契約者が自他の人や物に被害を与えた時に補償となる保険です。

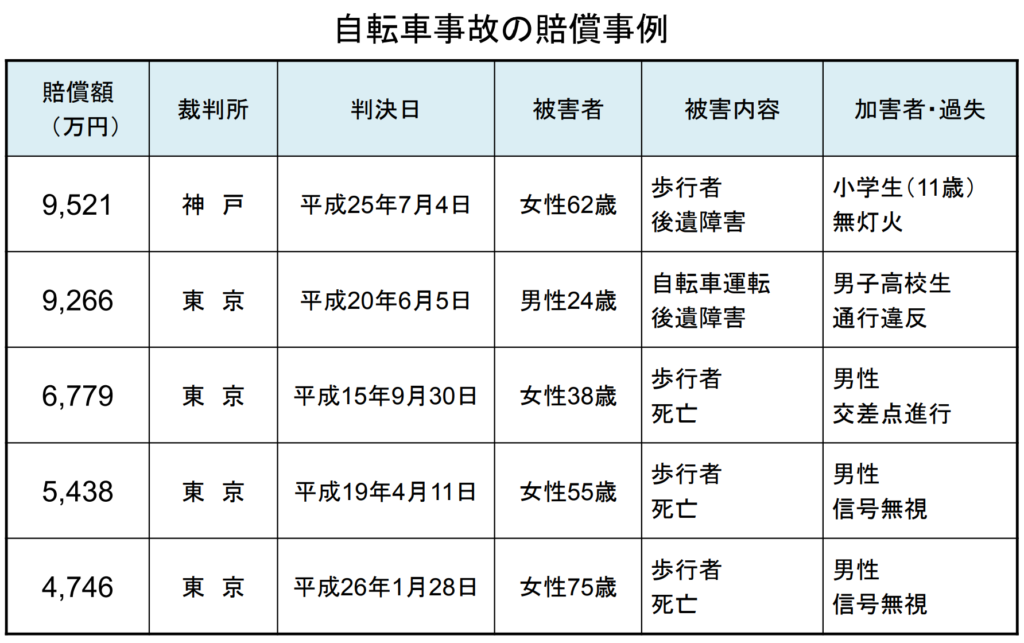

めったに起きる可能性が低いことから軽視される傾向がありますが、自転車事故で高額な賠償金を請求される事例が増えています。

出典:一般社団法人日本損害保険協会

このように、自転車事故でも相手が死亡する事故などでは賠償金が高額になるケースもあります。

また、加害者が小学生である9,521万円の高額賠償事故も発生しています。

自分がいくら念には念を入れても、お子様などご家族が万が一加害者になってしまったら…。

このような高額賠償請求では多くの人は支払い不可能となりますので、個人賠償責任保険は必要だと思います。

最近では、通勤で自転車を使われる人は、勤め先の企業からも自転車保険が義務付けられている場合も多いようです。

②誰にどのくらいのお金を用意する必要があるのか?

どのような保険が必要なのかは、ご説明したとおりですが、全ての人にこの保険が必要というわけではありません。

契約者本人が災難に見舞われた場合に誰が困るのかに焦点を当てて、保険の必要性を検討してみてください。

(1) 独身の場合

基本的に保険は不要だと思います。

万が一本人が亡くなったとしても、金銭的には誰も困らないからです。

医療保険もある程度の蓄えがあれば、公的保険をうまく使って乗り切ることができると思います。

本人が若いうちは大きな病気へのリスクは低く、なおさら不要と言えるでしょう。

わたしの会社の健康保険組合の事務長が次のように言ってました。

「最近の若い子って保険に入りたがるのよね。若くて結婚するまでは保険なんていらないのに。」

本人が自転車に乗るのなら、万が一に備えて個人賠償責任保険は一考の価値はあるかもしれません。

(2) 既婚の場合

生命保険と条件付きで入院の保険・怪我の保険(所得補償保険)、賠償の保険への加入をおすすめします。

ただし、契約者は働き盛りの現役世代(特に世帯主)が対象です。

ここでのリスクは、契約者が死亡することや就業できなくなることによる、収入源がなくなってしまうことです。

収入源ではない人への災難は、その家族への金銭的な影響は小さいです。

よく不安だからという理由で、家族全員に生命保険や医療保険をかけて保険貧乏になっている人がいますが、もう一度考えてみてください。

また、必要な保険金は共働き世帯、小さいお子さんの有無などによって大きく異なります。

将来の学費などをよく考慮して、必要な保険を選んでみてください。

その他の保険はどうして不要なのか? その理由を解説

![]() カバさん

カバさん

![]() ライオンさん

ライオンさん

それでは、その他の保険はどうして不要と言えるのでしょうか?

その理由は、国民皆保険である最強の公的保険などの国の制度と必要な預貯金などで賄うことが十分可能だからです。

① 医療保険が不要な理由

三大疾病保険、がん保険などを含む医療保険は生命保険の次に重視される保険ですが、日本では多くの人にとっては不要な保険となります。

なぜなら、日本には最強の公的保険と高額療養費制度があるためです。

公的保険は国民健康保険、会社などを通じて加入する健康保険組合、共済組合などです。

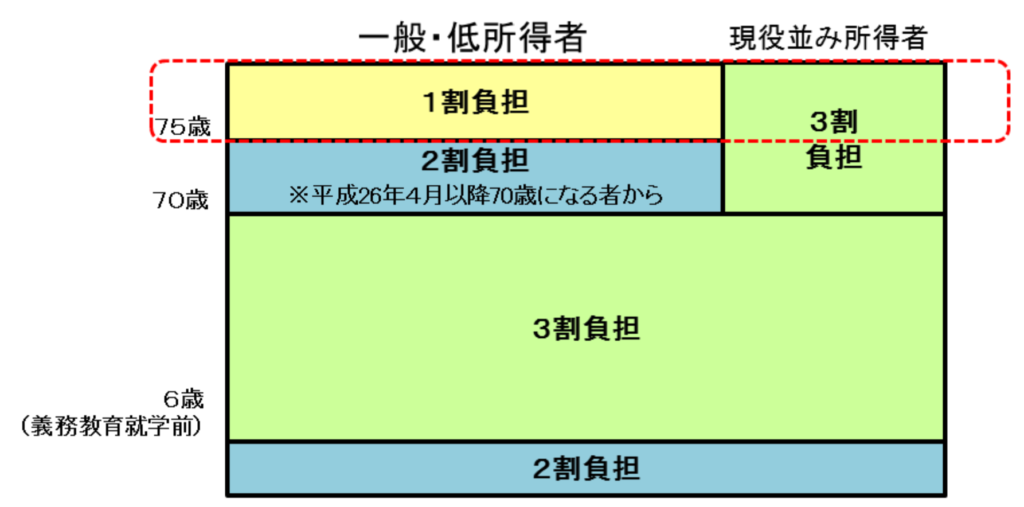

日本は公的保険の加入を義務付ける国民皆保険としており、医療機関を受診した際に窓口で支払う自己負担額を年齢や所得に応じて1割から3割までおさえることができます。

この国民皆保険を先進国の中で低コストで実現している日本は世界でも称賛されており、日本人の長寿命化は保険制度の充実によるものも大きいのかもしれません。

たとえば、米国では公的医療保険の加入者は65歳以上の高齢者や障がい者、低所得者など限定的で、無保険者が全体の10%弱を占める状況です。

また、日本は月での自己負担の限度額が約10万円とする、高額療養費制度などあるため、世界でも保障が充実している国だと言えるでしょう。

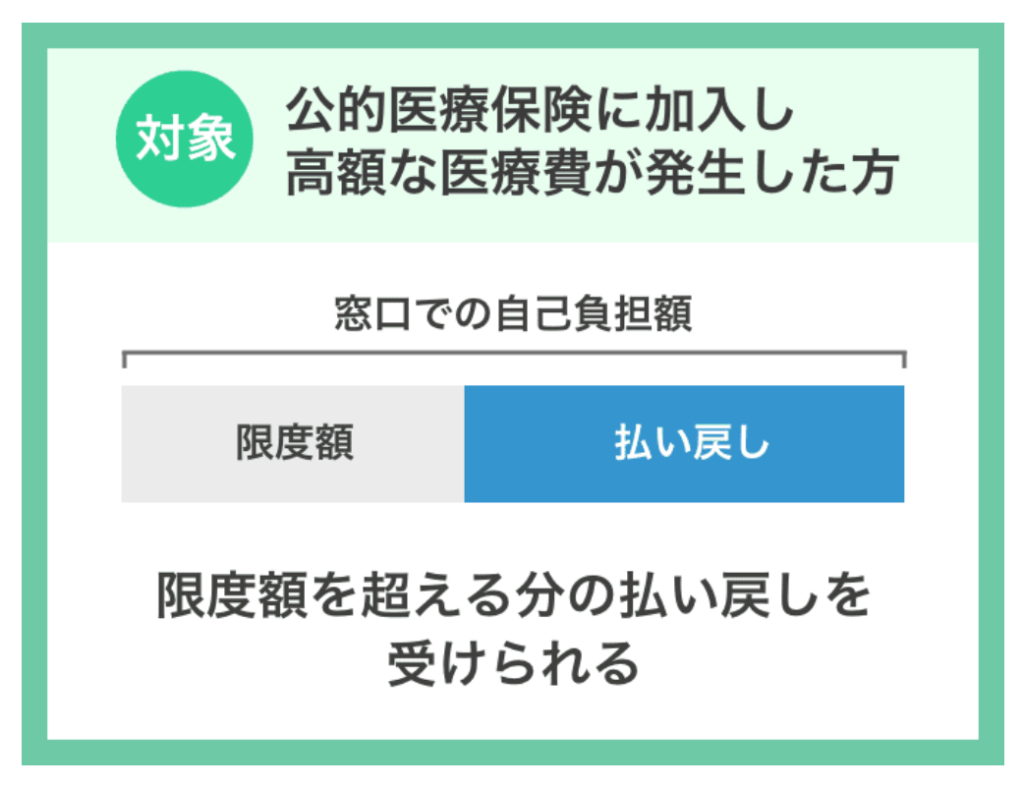

高額療養費制度とは

高額療養費制度とは、同一月に高額な医療費の自己負担が必要となった際に、限度額を超えた分について払い戻しを受けられる制度です。

自己負担の限度額は年齢や所得によって異なります。

公的保険への加入者であれば、年齢や所得によっても異なりますが、おおむね最大でも月10万円程度が自己負担額となります。

月の医療費が100万円が発生したモデルケースでは、一時的に自己負担額3割として窓口で30万円支払うことになりますが、限度額が10万円のため、後日申請することにより20万円の払い戻しが受けることができます。

また、現代の医療は進んでおり、大きな病を患ったとしても半年程度で復帰が可能です。

つまりは、10万円×6ヶ月=60万円程度の蓄えがあれば、医療保険に入らなくても賄える可能性が高いのです。

② 貯蓄型の保険が不要な理由

貯蓄型生命保険保険や学資保険は、契約者に万が一死亡した場合に保険金を受け取ることができるだけでなく、満期になった場合は元本以上の払戻金が支払われます。

一見、生命保険と投資のメリットを兼ね備えているように見えますが、大きなデメリットも存在します。

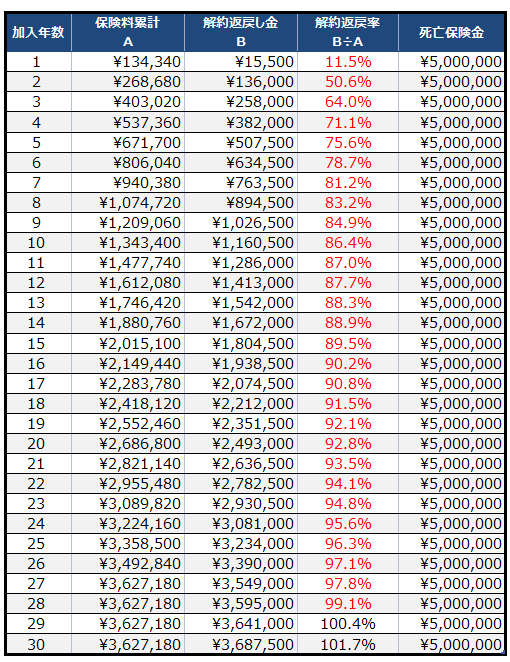

(1) 解約時の払戻金

こちらはわたしが加入している、大手保険会社の貯蓄型生命保険の解約時の払戻金です。

解約返戻金割合は加入から5年で75.6%、10年で86.4%、15年で89.5%、20年で92.8%です。

元本割れを起こさないためには、29年間保険料を支払い続ける必要があります。

しかし、29年もの長期間保険を解約することは絶対にないと言えるでしょうか?

VUCAの時代と呼ばれる今、このように長期間資金拘束されることは大きなリスクといえるでしょう。

VUCAとは以下の頭文字を組み合わせた造語

Volatility(変動が大きく)

Uncertainty(不確実で)

Complexity (複雑に絡み合い)

Ambiguity (曖昧)

(2) 利回りが低い

子どもが生まれたら学資保険を検討するというのはよく聞く話です。

わたしの妻も学資保険に入りたいと保険会社の営業を呼んで、なぜか先ほどの貯蓄型生命保険に加入してました…。

学資保険では返戻率が高い保険商品が人気を集めていますが、例えば18年間といった長期での利回りを調べてみることが重要です。

利率が高いものではドル建てで返戻率120%、高い利率であっても最初の10年で全額支払うことが条件などがあります。

そのような特殊条件を除いた保険商品は返戻率102%~105%が相場と決して高いものではないといえます。

それでは返戻率105%と120%でシミュレーションしてみます。

毎月20,000円を18年間積み立てた場合、元本は4,320,000円

①返戻率105%

満期返戻金:4,536,000円、元本増加額:216,000円、年利率:0.5%

②返戻率120%(ドル建て、最初の10年間で全額支払いなど制約あり)

満期返戻金:5,184,000円、元本増加額:864,000円、年利率:2.0%

返戻率105%では年利率0.6%、返戻率120%でも年利率2.0%と決して利率が高い商品とは言えません。

元本は確保されるから安心という声も聞こえてきますが、それは18年間解約しなければという条件付きです。

先ほどにもご説明したとおり、途中解約した場合はもれなく元本割れを起こします。

米国の代表的な株価指数S&P500インデックスファンドの過去20年間の年平均リターンは約7%です。

投資にももちろん元本割れリスクもありますが、年平均リターン3%~7%は現実的なところです。

それに実は、保険会社も加入者から徴収する多額の保険料を運用しています。

これは保険会社に限ったことではなく、日銀やGPIF(年金積立金管理運用独立行政法人)など国の機関も国民から徴収している税金や年金という資産を投資によって運用していることが広く知られています。

GPIFの2020年度運用収益率は過去最高の25.15%。収益額は37兆7986億円で、2001年度からの累計運用収益額は95兆3363億円、運用収益率は平均で3.64%です。

引用:IT mediaビジネス ONLINE 年金運用のGPIF、2020年度は過去最高の25%超リターン、37兆8000億円増

関連記事はこちら↓

サラリーマンにこそ投資をおすすめする3つの理由

サラリーマンにこそ投資をおすすめする3つの理由貯蓄型の生命保険や学資保険は、保険商品と投資商品を混ぜ合わせた商品となっておりますが、混ぜるな危険です。

保険は保険、投資は投資です。

保険と投資を混ぜている理由は、消費者によくわからなくさせて、こっそり手数料を多くとっているのではないでしょうか?

混ぜることによって、われわれ加入者は投資商品としては割高な貯蓄型保険に加入してしまっているのです。

(3) インフレに対応できない

日本は長年デフレ経済が続いていますが、果たしてインフレは起こらないといえるでしょうか?

そもそも、日本銀行は2013年1月に「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束をしています。

つまりは、国を上げてインフレに導くように施策をうっていくということを表明しています。

インフレが続き、20年後に物価が2倍になったらどうなるでしょうか?

たとえば、積立総額が400万円で20年後に500万円になったとしても、インフレによって現在価値では250万円ということになります。

このようにインフレは大きなリスクです。

インフレなんて起こらないと考えている人も多いですが、子供の頃と比べて、週刊少年ジャンプの値段上がってないですか?タバコの値段も上がってないですか?

現在のお金の価値と未来のお金の価値は、全く違うものになる可能性があります。

まとめ:日本は公的保険などの制度が充実、必要な保険を見極めよう

保険とは、災害、事故、病気など、万が一起きたら甚大な被害がある災難に少ない金額で大きな保障を受けることができる制度です。

災難にあった一人を大勢で支えあう素晴らしい制度設計になっていますが、余計な保険は無駄な固定費を増やすことにつながります。

わたしは多くの人にとって必須ともいえる保険は、次の3つだと考えています。

①現役世代世帯主の生命保険

②条件付きで入院の保険・怪我の保険(所得補償保険)

③個人賠償責任保険

また、上記の保険についても次の2つを意識して、保険の必要性を考える必要があります。

どのような事態に見舞われた場合を想定するのか?

誰にどのくらいのお金を用意する必要があるのか?

また、医療保険や貯蓄型保険は基本的には不要です。

医療保険では、国民皆保険である最強の公的保険などの国の制度と必要な預貯金などで賄うことが十分可能であるためです。

貯蓄型保険では、解約時払戻金の元本割れ、投資としては利回りが低すぎる、インフレに対応できないためです。

不要な保険商品はあなたの助けではなく、保険会社の助けになっている可能性が高いです。

ではでは