こんにちは、まるまるです。

新型コロナウイルスの感染拡大に伴う2度目の緊急事態宣言が、首都圏を除く6府県は、2月28日をもってようやく解除されました。

規制が甘いという声も多くわたしも同じように感じていますが、徐々に新規感染者数が減り1度は延長された緊急事態宣言も解除の見通しが立ってきました。ワクチン接種にも期待したいですね。

さて、飲食業、観光業、航空業、鉄道を中心として業績の冷え込みは顕著ですが、日本、世界ともに株式市場の値上がりは続いています。

これは、これまで例をみない世界的な金融緩和に伴う金余りによるものです。

感染拡大による各国政府が金融緩和を行うと、株価が上がる。歪な構造が見えます。

さて、分散・長期投資を信条としたまるまるの2021年2月28日時点の資産運用成績を公開します。

わたしの投資スタイルの中心はインデックス運用です。

インデックス運用は20年以上長期運用した場合、マイナスになったことは過去一度もありません。

歴史が証明している長期投資を時間を味方につけて、続けていきましょう。

関連記事はこちら↓

資産運用成績公開【2021年1月31日時点】

資産運用成績公開【2021年1月31日時点】目次

投資スタンス

まるまるの現在の投資スタンスは以下の通りです。

毎月の投資スタンス

①積立NISA口座で33,333円

(妻の分も合わせて66,666円)

②楽天証券で投資信託50,000円

③SBIネオモバイル証券で個別株50,000円

④ジュニアNISA口座で100,000円

(長男、次男それぞれ50,000円ずつ)

①積立NISA口座で毎月33,333円

積立NISAは約20年間は毎年最大40万円を限度とした非課税口座です。非課税口座は利益に対して税金がかかりませんので、最優先にしています。

限度額の毎月40万円÷12か月≒33,333円分を投資しています。

まるまる家では、まるまると妻の二人合わせて毎月66,666円分を積立NISAで投資しています。

まるまる分はSBI証券、妻分は楽天証券を使用してます。できれば楽天ポイント獲得のために楽天証券に統一したいところですが、積立NISA口座の証券口座変更は手間がかかるのでこのまま継続していきます。

②楽天証券で投資信託毎月50,000円

楽天証券の最大のメリットは楽天カード決済で積立可能であることです。

通常では金融商品の購入は現金のみですから、クレジットカード決済できることは異例です。

毎月50,000円分までは、購入額に対し1%分の楽天ポイントがつきます。

投資信託は長期で年利5~10%のリターンを目指すものでありますから、購入額の1%ポイントは大きいです。

③SBIネオモバイル証券で個別株毎月50,000円

SBIネオモバイル証券は、Tポイントで手軽に投資ができることがキャッチコピーになってますが、最大のメリットは1株からの取引を毎月50万円分まではほぼ手数料無料で取引できることです。

手数料は月額220円かかりますが、期間限定Tポイントが200ポイント付与されます。

日本株は基本的には単元株が100株からとなっており、購入するためには数万円から数百万円がかかります。

さらにリスク分散をするためには、数銘柄から数十銘柄に分散する必要があり、倍々で費用がかかります。

そのため、少ない金額から分散投資が可能なSBIネオモバイル証券には大きなメリットがあります。

まるまるは少しずつ保有株数を増やし、金のなる木を育てていくことで、真の不労所得である配当金を増やしていくことを目標にしています。

④ジュニアNISA口座で100,000円

(長男、次男それぞれ50,000円ずつ)

こちらのジュニアNISAは昨年末から始めました。

ジュニアNISAは毎年最大80万円を限度とした非課税口座です。

積立NISA同様に非課税口座は利益に対して税金がかかりませんので、優先度は高めです。

これまでは払い出しが18歳になるまで制限されていましたが、2023年の制度廃止に伴い実質的に2024年以降の払い出し制限が実質撤廃することになりました。

制度撤廃に伴い使いやすくなるとは皮肉なモノですね。

購入銘柄はe MAXIS Slim バランス(8資産均等型)です。

この銘柄を選んだ最大の理由は、リバランスです。

ジュニアNISA は2023年以降は購入できないので、自分が思い描いている資産配分からズレてしまうとリバランスすることができません。

バランスファンドは資産配分を自動でやってくれます。そして、この銘柄はバランスファンドでネックとなる手数料も安いです。

資産運用成績【2021年2月28日時点】

投資信託

積立NISA口座では、2018年2月から積立を開始しました。

当初の10,000円から、20,000円→33,333円→33,333円+33,333円(妻分)と毎月の積立額を増やしていきました。

コロナショックという30%ほどの暴落を経験できたことも財産として、コツコツと積立を継続していきます。

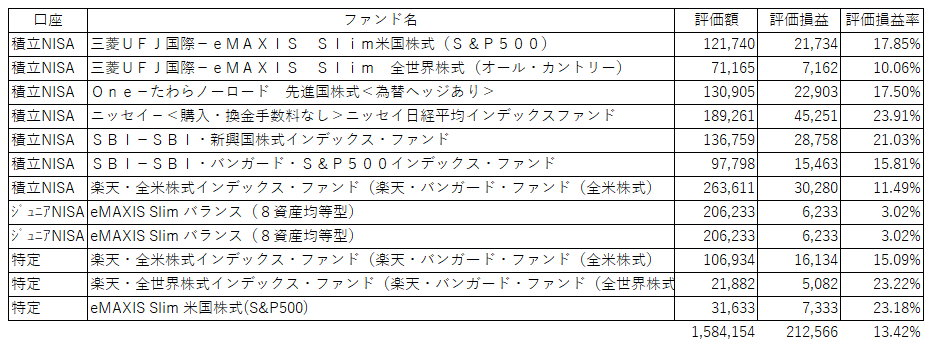

2021年2月28日時点での投資信託の運用結果は、以下の通りです。

前述の通り毎月の積立額とファンドを増やしていきましたので、同じファンドでも大きく評価損益に差がでています。

例えば、楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式は))は、「積立時期が異なる」、「福利効果」だけで、「11.49%」と「15.09%」のように大きく運用成績に差があります。

株価を予想することは困難です。というより無理です。

いわいるプロでも市場平均に連動するインデックスファンドには勝てないことが多いです。

われわれ一般人はコツコツと右肩上がりが期待できる市場平均との連動成果を期待しましょう。

さて、2月末時点での投信信託運用成績を見てみましょう。

投資信託運用成績トータル

評価額(前月比):1,584,154円(+216,626円)

評価損益(前月比):+212,566円(+39,963円)

評価損益(前月比):+13.42%(+0.80%)

ジュニアNISAの追加に伴って評価益率こそマイナスですが、評価額、評価損益ともに大きくプラスを継続です。

個別株(日本)

日本の個別株は、2020年6月から毎月50,000円を目途に積立を開始しました。

インデックス投資に比べてよりリスクが大きく、配当金受取時には税金もかかる個別株投資には、以前は消極的でした。

どうして個別株投資を始めたのか?それはキャッシュフローの改善のためです。

インデックスファンドは配当金再投資によって、資産の最大化ははかれます。しかし、配当金がないので日々の生活が豊かになった実感は得られません。

想定配当利回り4%

投資元本500,000円:配当金20,000円

投資元本3,000,000円:配当金120,000円

毎年500,000円投資すると、6年後には月10,000円の配当金を得ることが期待できます。

月10,000円あれば、家族で外食、光熱費、通信料などを支払うことができるようになります。

さらに月30,000円あれば、月50,000円あれば…。妄想は膨らみます。

投資信託同様にこちらもコツコツと積立することで、豊かな生活を目指していきます。

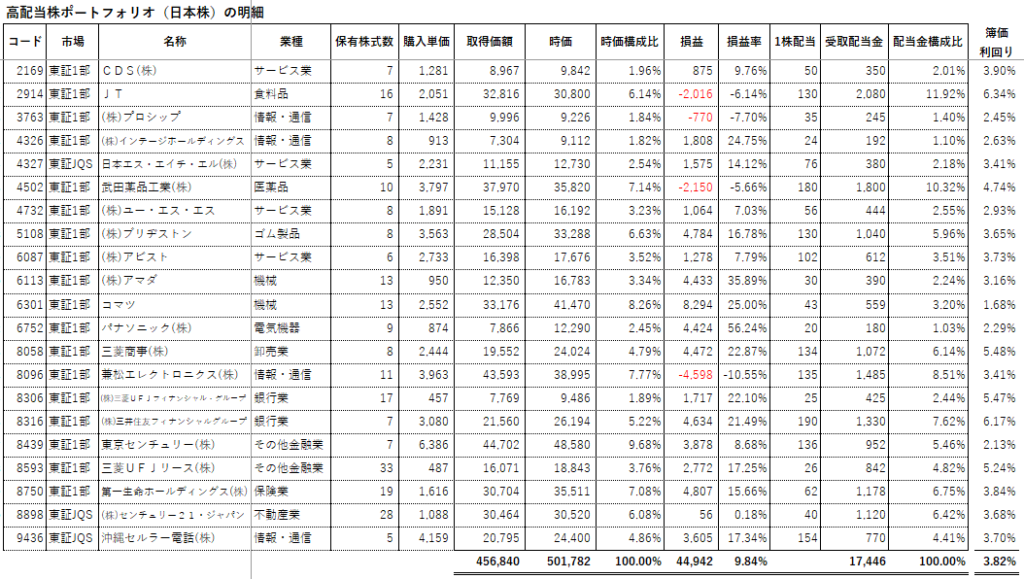

個別株(日本)の運用結果は、以下の通りです。

リスクが高い個別株投資のわたしの中での鉄則は分散投資です。

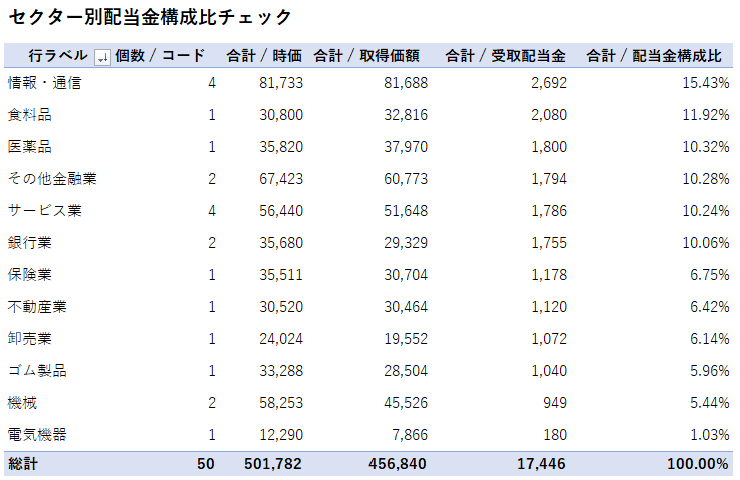

各セクター毎の配当金構成比は20%以下と分散は効いています。

しかし、各企業毎の配当金構成比が3%以下の目標から大きく離れており、まだまだ分散していく必要があります。

これは配当金未確定企業が複数あることも理由の一つですが、リスクのあるポートフォリオのため、更なる分散化が必要です。

個別株(日本)運用成績トータル

評価額(前月比): 501,782円(+55,893円)

評価損益(前月比):+44,942円(+5,362円)

評価損益(前月比):+9.84%(+0.10%)

受取配当金(前月比):17,446円(+1,292円)

配当利回り(前月比):3.82%(-0.16%)

今月は評価額、評価損益ともに大きく増えています。

まとめ

毎月の投資スタンスを継続、時には改良することで豊かな生活を目指していきます。

投資信託運用成績トータル

評価額(前月比):1,584,154円(+216,626円)

評価損益(前月比):+212,566円(+39,963円)

評価損益(前月比):+13.42%(+0.80%)

個別株(日本)運用成績トータル

評価額(前月比): 501,782円(+55,893円)

評価損益(前月比):+44,942円(+5,362円)

評価損益(前月比):+9.84%(+0.10%)

受取配当金(前月比):17,446円(+1,292円)

配当利回り(前月比):3.82%(-0.16%)

2月も前月に引き続き上昇相場でした。

首都圏を除く6府県は、2月28日に緊急事態宣言が解除されました。

ですが、飲食業、観光業、航空業、鉄道などの経済の冷え込みは厳しい状況です。

一方、世界的な金融政策にともなって、株式相場はまだまだ上昇していく見込みです。

日経平均株価のバブル来高値、ダウの史上最高値更新など引き続きバブル相場と思われますが、株式相場を予測することは専門家でも困難です。

というより無理です。

一般投資家のわたしは、愚直に積立投資をコツコツと積み重ねていきます。

定額買付は、下落相場では多くの口数を購入できます。プラス面にも目を向けてコツコツと投資に取り組んでいきましょう。

ではでは